- 1811

- 产品价格:500.00 元/个 起

- 发货地址:广东东莞大朗 包装说明:不限

- 产品数量:9999.00 个产品规格:不限

- 信息编号:153774768公司编号:13584858

- 陈文强 经理 微信 13902607765

- 进入店铺 在线留言 QQ咨询 在线询价

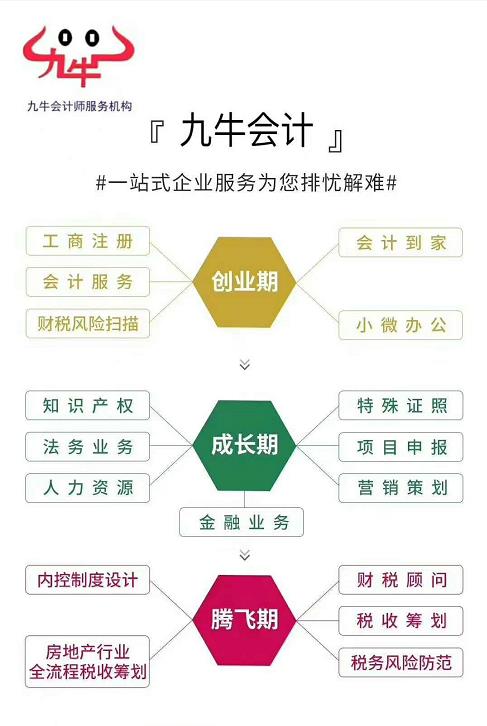

东莞常平会计公司代理记账报税14年老品牌 记账报税 九牛财务外包税务筹划解决税务问题

- 相关产品:

服务品牌:东莞九牛会计师服务机构服务资质:会计师代理记账,集群注册托管,商标注册代理资质服务资历:14年会计师行业服务经验服务理念:激情 ** 务实九牛常平:常平大道兴市五街3号九牛大朗:美景东路15-17号九牛横沥:中山大道富怡路9号九牛黄江:黄江大道525号二楼

出来混,总是要还的!工商税务黑名单就问你怕不怕!九牛会计服务 6月16日

随着时代的发展,社会的进步,创业门槛越来越低,注销门槛却不降反升,多证合一,一次工商登记就在很多部门办理了备案,然后呢?然后等到有你要注销的时候,每一个部门都不能有问题,都要分别注销!九牛会计帮您注销,免税务及工商烦恼!

客户总是云淡风轻地说:“公司不经营了,也不去注销。”

却不知 不注销或是注销不当,则后患无穷!

但依旧有很多老板不愿意注销公司,一是怕麻烦,二是怕花钱。

工商局黑名单

三年不能当老板

这位老板就是个典型例子,注册公司的时候,填进去身份信息,直接弹出预警“国家局黑名单”!

要知道,根据“犯事儿”严重程度不同,工商黑名单分为、地方级,但要解决都必须先到公司注册所在区的工商局找到根源,再进一步处理。

被列入工商局黑名单的原因主要有两种,一种是公司被吊销营业执照,比如你严重违法经营或是六个月以上不经营。

*二种是因为连续三年没有年报等行为被列入“严重违法失信企业”。被列入严重违法失信企业的法定代表人、负责人,三年内不得担任其他企业的法定代表人、负责人。

工商局每年都会对企业进行公司注册地址、税务信息、年报情况、公示信息等企业信息数据*排查摸底,如果查到企业数据空白或有异常,企业将会被纳入企业异常名录,长期不处理的,一般**过6个月以上就有可能随时会被吊销营业执照!(九牛会计做的工商年报等数据快到提**个月完成哦)

税务黑名单

全国范围内终身追缴

还有一种常见的注册公司不成功的原因,系统显示的是“外地税务登记存在障碍”,这说明,公司登记中的某个“关键人物”在外地的某家公司存在税务问题,没处理完!

这说明,“打一换一个地方”的招数不好用了!而且税务方面不仅仅是限制法定代表人和负责人,包括所有股东、监事、财务负责人等管理人员,都不能在税务黑名单上。

税务黑名单的来源主要有三种:一是公司不经营也不报税,而且没有正常注销,终成为税务遗留问题,滞纳金和罚款会像滚雪球一样越来越多。

二是公司失联、走逃、成为非正常户,被评为D级纳税人了,这类公司虽然没有注销,但是影响同一法定代表人或财务负责人关联的其他公司的税务评级。(九牛会计的客户以自己为A级纳税人而自豪)

三是比较严重的“重大税收违法案件”,一般和虚假申报、逃款、骗取出口退税、虚开增值税相关,涉及数额较大的(500万以上),会被公示,并进合惩戒!

法人不能买社保

不能办理贷款和

想要继续缴社保的方法只有一个,那就是把自己从黑名单上弄下来,也就是必须把之前公司所欠的税款,罚金,滞纳金都补齐,然后正常注销。

至于不能办理贷款就更常见了,更别想,连你的孩子要出国留学都不行!

限制高消费

不能坐飞机和高铁

这一招是绝的!你不是没钱缴税吗?你不是没钱处理公司债务清算吗?那你还坐什么高铁和飞机呀!

公司注销

宜早不宜迟

关键的问题是,公司拖着不注销,后果只会越来越严重,因为政策只会越来越完善,加合惩戒的部门也越来越多。

从注销流程上看,现在想要注销一个公司,需要先到工商局做清算组备案,然后进行税务注销(包括国、地税),登报公告45天,并且注销其他部门的备案,后才能进行注销工商登记、银行账户、公章……这一系列流程走下来,怎么也得半年,甚至一年。

况且,像是注销税务的时候,需要近三年的账本、纳税申报表,还需要查看租赁合同,否则就要补房屋租赁税…如果公司“闲置”太久,这些资料都找不到了,全部重新补就更是*程,要花大价钱的!

所以说,公司不经营了,一定要尽早注销,否则怎么看都是颗!

该来的总会来

想逃的都逃不掉

老板们不想注销公司,说到底还是怕清偿债务及处理税务的烂摊子。可话说回来,这些逃不掉的责任,不会因为你一直拖着就能自己消失……等到有成了*“被执行人”,成了真正的“老赖”,后果只会更严重!

同时,九牛会计多提醒一句,什么清算结果的、未完成清算义务仍有债务的,就算是注销了公司,股东们还是要承担赔偿责任。而且,税务属于遗留债务之一哦~

随着政策的不断完善,工商税务部门的要求也越来越严格,九牛会计在此提醒各位客户,公司注册完之后就要好好维护,不然被抽查或吊销就很麻烦了。如果有客户大大遇到上述问题,也不要慌张,赶紧拿起电话联系您的九牛会计小管家吧!

阶段性减免社保费政策期限延长,与2月份政策相比有啥新特点?

与2月份的阶段性减免政策相比,新的延长政策有以下三个新特点:

,实施期限更长。2月份的阶段性减免政策对中小微企业免征5个月,新的延长政策对中小微企业再免征6个月,灵活就业人员自愿暂缓缴费,允许补缴的时间长到明年底。*二,受益面更广。不仅企业的社保缴费负担减轻了,按照缴费基数下限缴费的低收入企业职工以及各类灵活就业人员也可从中受益。*三,政策内容更丰富。2月份的阶段性减免政策只允许减**位缴费部分,新的延长政策不仅包括减**位缴费部分,还扩大到个人缴费基数下限2020年不调整和允许灵活就业人员自愿暂缓缴费,政策有拓展,减负更*。

延长社保费减免政策咋享受?解读来了!

经济日报 国家税务总局 1周前

疫情发生以来,国家为了给企业纾困减负,一系列实招硬招,这其中就包括阶段性减免企业社会保险费。

近,人力资源社会**部、财政部、国家税务总局联合印发《关于延长阶段性减免企业社会保险费政策实施期限等问题的通知》(人社部发〔2020〕49号),决定延长阶段性减免企业社会保险费政策实施期限。此次新政策跟之前比有什么特点?如何享受?这不,解读来了——

目前全国有18个省份和3个计划单列市的企业社保费由税务部门负责征收。6月29日,在国家税务总局举行的“税务讲堂”上,税务总局社会保险费司副司长王发运围绕这次新政策给大家“划重点”。

受益面更广了

王发运介绍,与2月份的阶段性减免政策相比,新的延长政策有以下三个新特点:

1、实施期限更长。2月份的阶段性减免政策对中小微企业免征5个月,新的延长政策对中小微企业再免征6个月,灵活就业人员自愿暂缓缴费,允许补缴的时间长到明年底。

2、受益面更广。不仅企业的社保缴费负担减轻了,按照缴费基数下限缴费的低收入企业职工以及各类灵活就业人员也可从中受益。

3、政策内容更丰富。2月份的阶段性减免政策只允许减**位缴费部分,新的延长政策不仅包括减**位缴费部分,还扩大到个人缴费基数下限2020年不调整和允许灵活就业人员自愿暂缓缴费,政策有拓展,减负更*。

机关事业单位不享受此次政策

新的延长政策实施减免的社保费包括基本养老保险费、失业保险费和保险费,不包括职工医疗保险费和生育保险费。

新的延长政策的适用对象包括,各类参保企业及其职工、以单位方式参保的个体工商户及其雇工、民办非企业单位、社会团体等各类社会组织及其职工等,以及以个人身份参保的个体工商户和各类灵活就业人员。机关事业单位不在政策范围之内。

允许2020年自愿暂缓缴费政策的适用对象为以个人身份参保的个体工商户和各类灵活就业人员。

对中小微企业和以单位方式参保的个体工商户,免征的是2020年7-12月单位应缴的社保费;对湖北省以外的大型企业等其他参保单位,减半征收的是2020年5、6两个月单位应缴的社保费;湖北省大型企业等其他参保单位三项社保单位缴费部分免征政策继续执行到6月底。

5、6月已缴社保费可冲抵可退回

王发运介绍,中小微企业、湖北省的所有参保单位此前已明确免征到6月底,不涉及5、6月已缴社保费的处理问题。这里主要涉及的是湖北省以外省份的大型企业等其他参保单位。这些单位如果已经全额缴纳了5、6月份的三项社保费,那么在本地具体实施办式后,社保机构和税务部门将根据参保单位意愿和选择,既可以冲抵以后月份的缴费,也可以退回。

以个人身份参保的个体工商户和灵活就业人员2020年选择自愿暂缓缴纳社保费的,不需要履行申请手续。如果补缴应于2021年年底前完成,缴费基数在2021年当地个人缴费基数上下限范围内自主选择。

受疫情影响生产经营出现严重困难的参保单位,可继续按规定申请缓缴三项社保费,缓缴期间免收滞纳金。缓缴期限执行至2020年12月底,不得跨年。

“我还要特别提醒大家的是,目前,我国企业养老保险还没有实行全国统筹,大部分地区正在推进失业保险、保险省级统筹,社保费征收体制改革还没有完全到位,税务征收和社保机构征收并存。”王发运说,各地延长阶段性减免企业社保费政策实施期限实施办法和操作流程存在一定差异,参保单位和参保人员要关注了解本地实施办法,依规操作。(记者:董碧娟)

@小规模纳税人:收藏这8个问答!二季度申报马上要用

广东税务 1周前

1.我公司是一家生活服务业小规模纳税人,根据《国家税务总局关于支持感染的防控有关税收征收管理事项的公告》(2020年*4号)规定,可以享受免税优惠。我们二季度收入还没开增值税,请问二季度应该怎么申报?

答:根据《国家税务总局关于支持感染的防控有关税收征收管理事项的公告》(2020年*4号)规定,你公司在办理2020年二季度增值税纳税申报时,应将当期适用免税政策的销售额和免税额分别填入《增值税纳税申报表》(小规模纳税人适用)*12栏“其他免税销售额”、*17栏“本期免税额”对应栏次。同时,还应当填报《增值税减免税申报明细表》,填写时应准确选择减免税代码,准确填写免税销售额等项目。

2.我公司是广东省从事服装零售业务的增值税小规模纳税人,按季进行增值税纳税申报。今年二季度含税销售收入50.5万元,按照《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年*13号)规定,二季度销售额可以适用减按1%征收率征收增值税的政策。请问我公司应当如何办理二季度增值税申报?

答:按照《国家税务总局关于支持个体工商户复工复业等税收征收管理事项的公告》(2020年*5号)*三条和《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(2020年*24号)规定,你公司应当将适用减按1%征收率征收增值税的销售额填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税纳税申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税明细表》减税项目相应栏次。

具体来说,你公司在办理二季度增值税纳税申报时,应当将销售额50万元[50.5/(1+1%)=50]的合计数50万元,填写在《增值税纳税申报表(小规模纳税人适用)》*1栏“应征增值税不含税销售额(3%征收率)”,对应减征的增值税应纳税额1万元(50×2%=1),填写在*16栏“本期应纳税额减征额”栏次。同时,你公司应当将本期减征的增值税应纳税额填入《增值税减免税明细表》减税项目相应栏次,填报时应准确选择减税项目代码,准确填写减税项目本期发生额等相应栏次。

3.我是上海一家按季申报增值税小规模纳税人,经营业务适用3%征收率,二季度预计不含税销售额为25万元,未开具,请问在二季度如何办理增值税纳税申报?

答:《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年*13号)和《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(2020年*24号)规定,自今年3月1日至12月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。按照财税2019*13号通知条和2019年税务总局4号公告条规定,小规模纳税人发生增值税应税销售行为,合计月销售额未**过10万元(以1个季度为1个纳税期的,季度销售额未**过30万元)的,免征增值税。

针对您提供的情况,二季度可以适用增值税小规模纳税人季度销售额不**过30万元免征增值税政策。在办理二季度增值税纳税申报时,将销售额25万元填写在《增值税纳税申报表(小规模纳税人适用)》*10栏“小微企业免税销售额”(若你公司登记注册类型为个体工商户,则应填写在*11栏“未达起征点销售额”),对应本期免税额0.75万元[(25×3%=0.75)],填写在*18栏“小微企业免税额” (若你公司登记注册类型为个体工商户,则应填写在*19栏“未达起征点免税额”)。如果你公司没有其他免税项目,*填报《增值税减免税申报明细表》。

4.我公司是福建一家按季申报的增值税小规模纳税人,今年二季度预计含税销售收入为101万元,按照今年复工复产政策规定,可以适用减按1%征收率征收增值税的政策。如果二季度销售的货物在三季度发生退货,我公司在二、三季度分别如何办理增值税纳税申报?

答:按照《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年*13号)和《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(2020年*24号)规定,你公司应当在办理二季度增值税纳税申报时,将减按1%征收率征收增值税的销售额100万元[101/(1+1%)=100],填写在《增值税纳税申报表(小规模纳税人适用)》*1栏“应征增值税不含税销售额(3%征收率)”,对应减征的增值税应纳税额2万元[(100×2%=2)],填写在*16栏“本期应纳税额减征额”栏次。同时,你公司应当将本期减征的增值税应纳税额填入《增值税减免税明细表》减税项目相应栏次,填报时应准确选择减税项目相关代码,准确填写减税项目本期发生额等相关栏次。

若你公司二季度适用减征增值税政策的销售货物收入在三季度发生销货退回,那么对应的销售额应当从三季度销售额中扣减,在办理三季度增值税纳税申报时,将退货对应的销售额和对应按2%计算的减征增值税应纳税额(计为负数),分别计入《增值税纳税申报表(小规模纳税人适用)》*1栏“应征增值税不含税销售额(3%征收率)”和*16栏“本期应纳税额减征额”栏次,并且应当同时填写《增值税减免税明细表》减税项目相应栏次。

5.我在湖北省武汉市经营着一家小超市,属于按季申报的增值税小规模纳税人,2020年二季度预计销售额15万元。请问在二季度应当如何申报?

答:《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年*13号)和《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(2020年*24号)规定,自2020年3月1日至12月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税。《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)条和《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(2019年*4号)条规定,小规模纳税人发生增值税应税销售行为,合计月销售额未**过10万元(以1个季度为1个纳税期的,季度销售额未**过30万元)的,免征增值税。

针对您提供的情况,小超市二季度的总体销售额预计在15万元左右,您可以适用小规模纳税人季度销售额不**过30万元免征增值税政策。在办理二季度增值税纳税申报时,将销售额填写在《增值税纳税申报表(小规模纳税人适用)》*10栏“小微企业免税销售额”(若登记注册类型为个体工商户,则应填写在*11栏“未达起征点销售额”),如果没有其他免税项目,*填报《增值税减免税申报明细表》。

6.我公司是在北京从事广告服务业的一家按季申报的增值税小规模纳税人,今年二季度预计销售收入为40.4万元(含税),按照《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年*13号)规定,可以适用减按1%征收率征收增值税的政策。请问我公司在办理二季度增值税纳税申报时应当如何申报?

答:按照《国家税务总局关于支持个体工商户复工复业等税收征收管理事项的公告》(2020年*5号)*三条和《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(2020年*24号)规定,你公司应当将适用减按1%征收率征收增值税的销售额填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税纳税申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税明细表》减税项目相应栏次。

具体来说,你公司在办理二季度增值税纳税申报时,应当将减按1%征收率征收增值税的销售额40万元[40.4/(1+1%)=40],填写在《增值税纳税申报表(小规模纳税人适用)》*1栏“应征增值税不含税销售额(3%征收率)”,对应减征的增值税应纳税额0.8万元(40×2%=0.8),填写在*16栏“本期应纳税额减征额”栏次。同时,你公司应当将本期减征的增值税应纳税额填入《增值税减免税明细表》减税项目相应栏次,填报时应准确选择减税项目代码,准确填写减税项目本期发生额等相关栏次。

7.我公司是重庆市一家提供建筑服务的企业,属于按季申报的增值税小规模纳税人,二季度预计取得含税收入45.4万元,同时我公司期初结转的扣除项目还有5万元。请问我公司在办理二季度纳税申报时,《增值税纳税申报表(小规模纳税人适用)附列资料》应当如何计算填写?

答:《国家税务总局关于支持个体工商户复工复业等税收征收管理事项的公告》(2020年*5号)*三条*二款规定,《增值税纳税申报表(小规模纳税人适用)附列资料》*8栏“不含税销售额”计算公式调整为:*8栏=*7栏÷(1+征收率)。

你公司在办理二季度增值税纳税申报时,《增值税纳税申报表(小规模纳税人适用)附列资料》*1栏至*7栏依次填报5万元、0万元、5万元、0万元、45.4万元、5万元、40.4万元。在计算填写*8栏时,计算公式中的征收率为1%,*8栏应填写40万元[40.4÷(1+1%)=40]。在填报《增值税纳税申报表(小规模纳税人适用)》时,*1栏“应征增值税不含税销售额(3%征收率)”填写为40万元,对应减征的增值税应纳税额0.8万元(40×2%=0.8),填写在*16栏“本期应纳税额减征额”栏次。同时,你公司应当将本期减征的增值税应纳税额填入《增值税减免税明细表》减税项目相应栏次,填报时应准确选择减税项目代码,准确填写减税项目本期发生额等相关栏次。

8.我公司是广东省一家按季申报的增值税小规模纳税人,从事二手车经销业务。《财政部 税务总局关于二手车经销有关增值税政策的公告》(2020年*17号)后,我公司的经营业务可以适用减按0.5%征收率征收增值税政策,预计4月销售额为10万元,5月、6月销售额合计为40万元,并按规定开具二手车销售统一,请问应当如何进行二季度增值税纳税申报?

答:《国家税务总局关于二手车经销等税收征收管理事项的公告》(2020年*9号)规定,自2020年5月1日至2023年12月31日,从事二手车经销业务的小规模纳税人销售其收购的二手车,减按0.5%征收率征收增值税的,在办理增值税纳税申报时,减按0.5%征收率征收增值税的销售额应当填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次;对应减征的增值税应纳税额,按销售额的2.5%计算填写在 “本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。纳税人在填报《增值税减免税申报明细表》时,应准确选择减税项目代码,准确填写减税项目本期发生额等相关栏次。

考虑到上述减按0.5%征收率征收增值税政策自5月起施行,纳税人在4月份的销售额按照小规模纳税人复工复业政策可减按1%征收率征收增值税,因此你公司在办理二季度增值税纳税申报时,应在《增值税纳税申报表(小规模纳税人适用)》*1行“应征增值税不含税销售额(3%征收率)”的“货物及劳务”“本期数”列填报50万元(=10+40);将按3%征收率计算的应纳税额1.5万元(=50×3%),填写在*15行“本期应纳税额”“货物及劳务”“本期数”列;将因征收率下降减征的税额1.2万元(=10×2%+40×2.5%),填写在*16行“本期应纳税额减征额”“货物及劳务”“本期数”列及《增值税减免税申报明细表》减税项目相应栏次;实际应纳税额0.3万元(=10×1%+40×0.5%),填入申报表*20行“应纳税额合计”“货物及劳务”“本期数”列。这里需要注意,纳税人在填报《增值税减免税申报明细表》时,应区分4月减按1%征收率征收增值税政策和自5月起减按0.5%征收率征收增值税政策对应的减税项目代码,进行准确填报。